Non manca certamente di spunti il rapporto annuale 2018 del Fondo Interbancario di Tutela dei Depositi (FITD), il consorzio di diritto privato costituito nel 1987 su base volontaria e diventato poi obbligatorio. Scopo del FITD è garantire i depositanti delle banche consorziate: alla fine del 2018, gli istituti aderenti erano 161. Il Fondo persegue il suo obiettivo di tutela dei depositi attraverso varie forme di intervento nei confronti di banche consorziate sottoposte a procedure di liquidazione coatta amministrativa e di risoluzione, oltre che tramite interventi alternativi per superare lo stato di dissesto o di rischio di dissesto delle consorziate stesse. Aggiungiamo che è sottoposto alla vigilanza della Banca d’Italia e che opera nell’ambito del network formato dai sistemi di garanzia a livello internazionale e dalle associazioni che li raggruppano, nell’ottica di cooperare, coordinarsi operativamente e partecipare all’elaborazione della normativa di settore.

Aumenta il numero dei depositi protetti

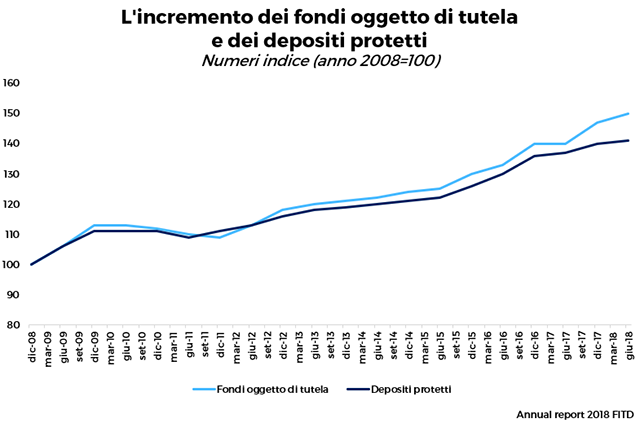

Tutto ciò premesso, veniamo agli spunti del rapporto annuale. Il quale, fra le altre cose, prende in esame l’evoluzione dei “fondi oggetto di tutela” (o depositi ammissibili al rimborso, eligible deposits) e dei “depositi protetti” (covered deposits) nel periodo che va dal dicembre 2008 al giugno 2018. Ebbene, a fine periodo i fondi oggetto di tutela del FITD ammontavano a 921,07 miliardi di euro, in aumento di 58,81 miliardi rispetto al giugno del 2017. Alla stessa data, i depositi protetti risultano pari a 596,18 miliardi, con un +3,1% rispetto al mese di giugno dell’anno precedente. Si conferma, insomma, il trend di crescita che ha preso il via nel giugno 2012. Ma è anche interessante notare come rispetto al dato di inizio periodo i depositi protetti siano cresciuti complessivamente del +40,98%, una variazione che equivale a un incremento di 173,28 miliardi di euro.

I limiti (e i rischi) del risparmio in un deposito

Ora, il FITD interviene a tutela dei depositi fino a 100.000 euro: questo è il limite di copertura, che vale per singolo depositante e per singola banca. Quindi, se il gruzzolo del cliente è sotto questo tetto, può ragionevolmente stare tranquillo. Eppure, anche se la banca che custodisce il nostro deposito oggi è solidissima e se, in ogni caso, comunque vada in futuro, potremo contare sul supporto del fondo di tutela, l’accumulo dei risparmi “sotto la mattonella” presenta una serie di svantaggi che è opportuno prendere attentamente in considerazione per poter fare le scelte giuste. Esposizione al potere erosivo dell’inflazione, una più marcata tendenza a spendere per le futilità, l’assenza di un chiaro progetto a lungo termine: sono solo alcuni dei punti deboli associati alla scelta di lasciare i soldi al “calduccio” dentro un deposito. Il Fondo Interbancario di Tutela dei Depositi, con il suo rapporto annuale, ci offre quindi la preziosa occasione per ripassare i motivi per i quali non è mai saggio eccedere con la liquidità.

Troppa liquidità fa male: ecco perché

Non è vero che la liquidità non presenta rischi: e il pericolo numero uno è l’inflazione. Ipotizziamo, per esempio, il caso di una persona che, avendo cambiato lavoro, 10 anni fa ha incassato un buon Trattamento di Fine Rapporto, decidendo però di lasciarlo sul suo conto e, quindi, di non investirlo. Poniamo che questo TFR fosse di 20 mila euro. Ora, in termini nominali questi 20 mila euro sono rimasti tali. Ma a livello reale è tutto un altro paio di maniche: il gruzzolo ha infatti dovuto vedersela con un’inflazione annua che in media è stata dell’1,2%. Ovvero, ogni anno quei 20 mila euro hanno perso l’1,2% del loro potere d’acquisto. In parole più semplici, anno dopo anno risultava impossibile comprare l’1,2% dei beni e servizi acquistati l’anno precedente. E invece, se investiti, quei soldi avrebbero potuto rendere e dare qualche frutto.

Paura dei mercati? Non ce n’è motivo

In linea di massima, si tende a tenere tutti i soldi “al sicuro” in un deposito per il timore delle docce fredde che ci possono sorprendere quando investiamo sui mercati. Ma questo atteggiamento è quasi più deleterio del vendere tutto e fuggire ai primi cenni di fase ribassista. Sì, perché la storia ci fornisce continue prove di come i mercati nel lungo termine tendano a recuperare. Tanto per dirne una: dal minimo storico del marzo 2009 allo stesso mese del 2019 tutte le Borse sono risalite: Piazza Affari con un guadagno del 60%, l’Euro Stoxx 60 con oltre il 100% e Wall Street, epicentro della crisi, addirittura con un +300%. Conviene quindi non solo investire, ma anche restare investiti, con la giusta dose di diversificazione e secondo le proporzioni che abbiamo individuato come più in linea con i nostri obiettivi e il nostro orizzonte temporale. Ogni tanto prenderemo qualche “batosta”, ma nel lungo termine questa fermezza conviene.

Troppa cassa rende “spendaccioni”

E poi c’è una questione, se così possiamo dire, di finanza comportamentale. Se sul conto abbiamo troppi soldi rischiamo di cadere nella trappola dello shopping senza freni. Al contrario, il denaro investito ci impone una certa disciplina, perché con quella parte di risparmio “impegnata” sarà più difficile rincorrere il richiamo della frivolezza. Ciò detto, un po’ di liquidità serve. Ma non più dello stretto necessario per far fronte alle spese e agli impegni ordinari, considerando anche gli eventuali imprevisti e tenendo conto della nostra situazione familiare e lavorativa. Per il resto, la scelta più saggia è rimanere fedeli alla pianificazione finanziaria.

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.