Ebbene sì, i mercati si aspettano un ritorno col botto dell’inflazione, tale da convincere le banche centrali ad abbandonare la loro linea accomodante. Sarà così? Su questo, il punto di vista degli investitori diverge e non poco da quello delle autorità monetarie, oggi sicuramente più tolleranti verso l’inflazione.

Per la Federal Reserve – la banca centrale statunitense che interviene sul costo del denaro e sulla liquidità in circolazione – sì, la politica monetaria resterà accomodante perché ce n’è bisogno e perché il rialzo del livello generale dei prezzi di beni e servizi (questo, in estrema sintesi, è l’inflazione) sarà transitorio. Per gli investitori, no: di fronte ai prezzi in risalita, la politica monetaria non resterà accomodante a lungo. E gli effetti di quest’ultima opinione si sono già ampiamente visti sui Treasury.

Rialzo tassi interesse: qualsiasi balzo dell’inflazione “avrà vita breve”

Durante l’incontro del FOMC di metà marzo, il presidente della Federal Reserve Jerome Powell ha detto che le prospettive economiche del Paese sono in via di miglioramento. In particolare:

• per il Prodotto Interno Lordo è prevista una variazione del +6,5% quest’anno, in virtù della politica fiscale più espansiva e del lancio dei vaccini più veloce del previsto;

• il tasso di disoccupazione è visto al 4,5% quest’anno, al 3,9% l’anno prossimo e al 3,5% nel 2023, lievemente più alto rispetto al livello pre-Covid ma comunque buono.

Stime che, se troveranno riscontro nella realtà, potrebbero gettare le basi per un rialzo dell’inflazione. Ma, almeno al momento, un eventuale prepotente aumento dei prezzi è più un rovello dei mercati che della banca centrale. Tanto che, pur aggiornando le sue prospettive economiche, l’autorità monetaria USA continua a vedere tassi d’interesse vicini allo zero almeno fino al 2023. Qualsiasi balzo dell’inflazione che dovesse registrarsi quest’anno, ha sottolineato la Fed, avrà vita breve.

Powell lo ha ribadito anche alla Camera dei Rappresentanti. “Ci aspettiamo che l'inflazione aumenterà nel corso di quest’anno”, ma l’aumento “non sarà né particolarmente ampio né persistente”, ha detto in una testimonianza congiunta a quella del segretario al Tesoro Janet Yellen sulla risposta dell’amministrazione alla pandemia.

Ma sull’inflazione i mercati la vedono diversamente

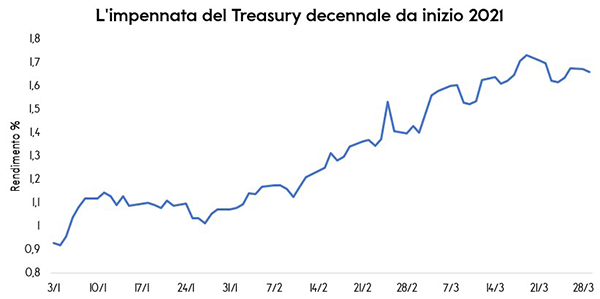

Nella settimana in cui il comitato di politica monetaria della Fed si è riunito e il presidente Powell ha preso la parola nella consueta conferenza stampa post riunione, si è registrato un innalzamento della curva dei tassi USA. Innalzamento che è la spia di un punto di vista del mercato sull’inflazione molto diverso da quello della Fed. L’inflazione prodotta dalla ripartenza economica, pensano gli investitori, sarà tale da convincere le banche centrali a rivedere la loro generosità. E in realtà è già da un po’ che lo pensano: basti notare come, in soli due mesi, i rendimenti dei titoli governativi decennali statunitensi siano passati dallo 0,9% all’1,7% (con successivo lieve ripiegamento).

Un incremento che ha come sottostante una domanda: quanto è lecito continuare ad aspettarsi tassi d’interesse reali negativi e un proseguimento del quantitative easing senza alcuna revisione o modifica nel contesto di un’economia che – si spera – esce finalmente dal tunnel pandemico e torna a crescere, dando così slancio a una domanda di beni e servizi finora repressa? L’aumento dei rendimenti dei Treasury statunitensi è quindi la spia che ci si aspetta una ripresa importante dell’inflazione e, a seguire, una virata in senso restrittivo da parte della Federal Reserve.

Perché per ora la Federal Reserve è così restia ad alzare i tassi?

Per spiegare perché la Fed sia ancora riluttante a rivedere la sua linea sui tassi, gli analisti di Danske Bank citano il discorso tenuto dal vicepresidente della Fed Richard Clarida a gennaio. Clarida, in sostanza, ha detto che la Fed non aumenterà i tassi finché l’inflazione non sarà salita al 2% – condizione sine qua non del ritocco al rialzo – e non solo: ha aggiunto che vanno soddisfatte anche altre condizioni.

Primo: l’inflazione più alta non dovrebbe dipendere solo dagli effetti di base. Secondo, e più importante, l’economia dovrebbe essere vicina alla piena occupazione. Piena occupazione che, ha detto Yellen alla Camera, potrebbe essere raggiunta non prima del prossimo anno. In ogni caso, nella conferenza stampa post riunione Powell ha detto che è ancora troppo presto per iniziare a parlare di tapering e che comunque ogni passo in quella direzione sarà fondato sui risultati e non sulle previsioni. Come dire: il rialzo dei tassi per adesso può attendere.

Approfondimenti sulla pianificazione finanziaria

Investimenti online

Protezione

Previdenza

Family Banker: professionisti della consulenza finanziaria

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.