Prospettive private banking 2021: come cambia la consulenza nel mondo post-Covid

La pandemia ha trasformato abitudini e comportamenti degli individui e anche per i clienti dei private banking la prospettiva è radicalmente cambiata rispetto a un anno fa. Di conseguenza, mutano le esigenze in termini di consulenza finanziaria, un servizio che resta percepito come fondamentale, in affiancamento alle modalità di interazione digitali. È quanto emerge dall’ultimo rapporto Aipb Censis intitolato “Investire nel futuro dell’Italia oltre Covid-19”.

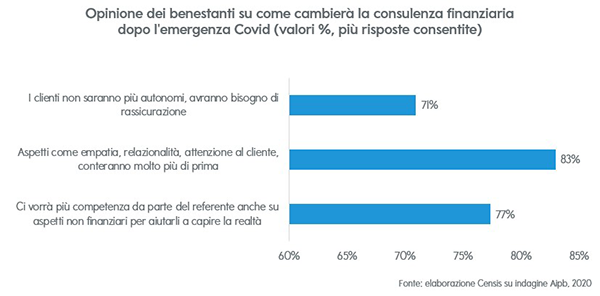

In particolare, sottolinea il report, oggi il cliente private si aspetta dal suo private banker maggiore competenza, anche su aspetti non strettamente finanziari (82,9%), empatia, relazionalità e attenzione al cliente (77,3%), maggiore rassicurazione (70,9%).

Nel contesto attuale, la possibilità di contare su grandi patrimoni – dai 500 mila euro in su, per la clientela seguita dal private banking – non è più di per sé garanzia di certezze e sicurezze. “Oltre il 62% degli italiani benestanti è in ansia per la profonda incertezza che pervade la società, con percentuali che restano trasversalmente alte nei territori, per età e professioni”, si legge nel report.

Si amplifica così la propensione alla liquidità, intesa come “cash cautelativo”, frutto di una “precisa scelta di autotutela che spinge, anche i gruppi benestanti, a tenere soldi fermi per avere qualche sicurezza in più” in un momento in cui ci si sente vulnerabili e poco coperti. La liquidità – che con riferimento al segmento del private banking vale oggi circa il 15% del totale delle risorse – ha funzione di rassicurazione e serve per coprire spese e rischi imprevisti. Ma, avverte Aipb, “è una risposta fallace e incompleta, a un bisogno reale – anche dei benestanti – di ricostruire sicurezza per sé stessi e la famiglia”.

Private banking: I numeri e le prospettive del settore

Preoccupazioni momentanee a parte, tuttavia, il private banking italiano si conferma nel 2020 un settore in salute: Aipb stima, infatti, che le masse gestite possano crescere dai 908 miliardi di euro attuali a circa 986 miliardi nel 2022.

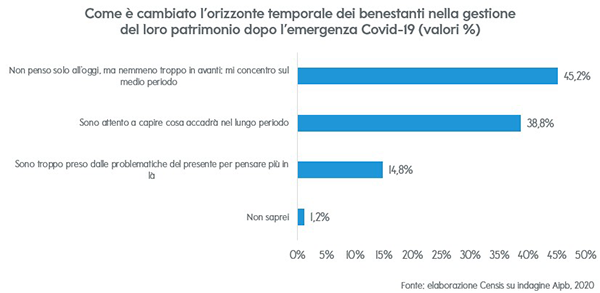

Se da un lato l’incertezza generata dal Covid-19 ha influito sull’orizzonte temporale, dall’altro “il costante supporto assicurato dal private banking ha fatto sì che solo il 20% dei clienti si dichiari oggi troppo preoccupato dal presente per pensare al futuro, mentre la maggioranza si sente in grado di orientare lo sguardo al medio e lungo periodo”, ha commentato Paolo Langè, presidente di Aipb, aprendo la XVI edizione del Forum del Private Banking.

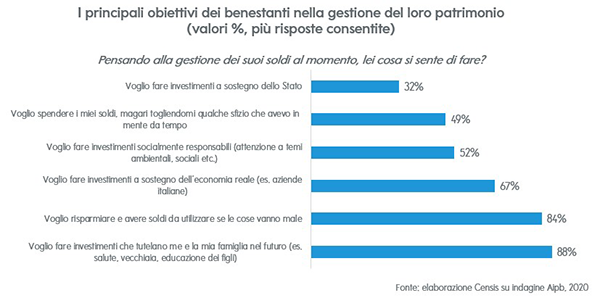

Una propensione che emerge anche dagli obiettivi di investimento citati dai clienti del private banking.

“Gli italiani, oltre a essere un popolo di risparmiatori, stanno crescendo anche come investitori consapevoli: i 4.500 miliardi di euro di ricchezza finanziaria delle famiglie pongono infatti l’Italia al quarto posto tra i principali Paesi europei. E questo rappresenta un fattore di stabilità per il Paese, soprattutto se lo consideriamo assieme al basso tasso di indebitamento privato che è un ulteriore elemento di forza per il futuro”.

Insomma, la pandemia ha alimentato la consapevolezza generale che il risparmio è un valore. “Ma se non viene indirizzato verso buoni investimenti, rischia di inaridirsi trasformandosi addirittura da risorsa vitale in un freno all’economia”, prosegue Langè.

Private banking: uno sguardo al futuro

Quanto al futuro, il presidente di Aipb individua tre sfide per il settore del private banking:

• la necessità di migliorare la cultura finanziaria delle persone;

• l’evoluzione digitale dei servizi di private banking, “con l’obiettivo di sviluppare soluzioni tecnologiche innovative che facciano sentire i clienti meno soli”;

• un ampliamento delle competenze offerte dai professionisti, che dovrebbero abbracciare anche temi di natura non esclusivamente finanziaria.

Infine, per il prossimo biennio, Langè prevede che, se davvero il vaccino verrà distribuito in modo massivo in Italia a partire dalla prossima estate, il Paese possa tornare al livello di attività pre-Covid nel 2023.

“Riteniamo che nel prossimo biennio la propensione al risparmio si manterrà comunque a livelli molto elevati e che solo nel 2022 i consumi torneranno a crescere in linea con il PIL. Questo porterà a una crescita nel biennio dei flussi investiti dalle famiglie in attività finanziarie stimabile in oltre 200 miliardi di euro. Nello stesso periodo, gli asset affidati agli operatori di private banking sono previsti in crescita a quasi 1.000 miliardi di masse totali in gestione. In questo quadro, l’industria arriverebbe a rappresentare un terzo della ricchezza investibile delle famiglie italiane”.

Approfondimenti sulla pianificazione finanziaria

Investimenti online

Protezione

Previdenza

Family Banker: professionisti della consulenza finanziaria

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.