“Il mondo dopo la pandemia, una roadmap per l’Italia” è il titolo del Rapporto AIPB-Capital Group, realizzato da Ipsos e presentato in occasione del convegno online “Private Banking: facciamo emergere il futuro”. Un convegno che si è svolto il 30 marzo 2021 con la partecipazione di Saverio Perissinotto, vicepresidente di AIPB, Antonella Massari, segretario generale dell’associazione, Matteo Astolfi, managing director di Capital Group, e Andrea Alemanno, senior client officer di IPSOS, e con la conduzione del direttore di Advisor Francesco D’Arco. Svolgimento: gli effetti della pandemia in Italia, con particolare focus sulle ripercussioni sulle scelte d’investimento del segmento private.

In un contesto in cui, secondo i dati dell’Osservatorio sulla clientela private in Italia per il 2020, il 40% degli interpellati ha detto di essere stato colpito dall’epidemia, a preoccupare di più sono i temi sanitari, seguiti dalla tutela delle fonti di reddito, dalla riduzione dei redditi stessi e dalla difficoltà di mantenere il tenore di vita attuale. Qual è la reazione a questi timori?

La liquidità come fonte di rassicurazione (momentanea)

Potrà sembrare un controsenso, ma il quadro di fondo dà segni di solidità: secondo le rilevazioni ACRI-IPSOS, le persone soddisfatte per la propria situazione economica sono aumentate anche nel 2020. Come mai? “Con ogni possibilità”, si legge nel Rapporto, “si tratta dell’onda lunga della lenta ripresa economica seguita alla crisi del 2008”. Nel 2020, la quota di persone che considera il tenore di vita migliorato è salita ancora di sei punti, al 53% dal 47% del 2019.

Non è però così per tutti, e ciò si riflette sulla percezione della propria situazione patrimoniale: se la quota di italiani che si definisce “ceto alto” e “medio-alto” è rimasta stabile al 6%, la percentuale di chi si definisce “ceto medio” è passata dal 39% del periodo pre-Covid al 35%, e la fascia di chi si identifica come “ceto medio-basso”, “laborioso” e “marginale” è cresciuta del 4%, toccando il 59%.

Negli ultimi due anni c’è anche stato un mutamento nella percezione del risparmio: oggi il 46% degli intervistati lo associa alla “tranquillità” e solo il 21% al “sacrificio”. Ne risulta una revisione della propria scala di priorità: la quota di persone che si dicono pronte a investire sulla vita futura è scesa dal 59% (il dato più alto degli ultimi 18 anni) al 53%, mentre il numero di persone che si dicono più concentrate sull’oggi è salito dal 38 al 42%. E gli investimenti ne risentono: la sensazione è che per il momento tutti preferiscano aspettare.

L’emergenza distrae dagli obiettivi di lungo termine

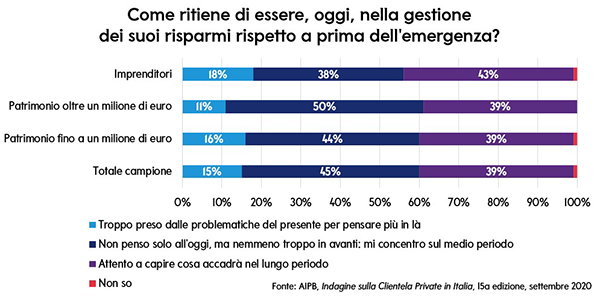

Il dilemma tra breve e lungo periodo si riscontra anche nei clienti private: il 15% si concentra solo sull’immediato, evitando progetti di ampio respiro; il 45% dice di non concentrarsi solo sull’oggi, ma nemmeno su un arco temporale esteso; il restante 39% rimane in attesa di capire cosa accadrà più avanti nel tempo. Insomma, al momento si naviga a vista o quasi.

Il private banking tra ricostruzione e sostenibilità

Tuttavia, nel quadro della crisi pandemica globale, il segmento private fa trasparire una necessità di impegnarsi e una volontà di intervenire di più nel sistema Paese, con una ricerca di canali per incidere sulla realtà in modo più concreto, al di là dei rendimenti. E gli investimenti socialmente responsabili possono divenire sempre di più lo strumento per muoversi proprio in questa direzione.

A tal proposito: qual è la percezione degli investimenti socialmente responsabili, quelli cioè che tengono in conto la tutela dell’ambiente, lo sviluppo della società e la buona gestione delle aziende? Per metà della clientela private, gli SRI (Socially Responsible Investing, appunto) costituiscono un tema noto, ma non necessariamente affrontato in termini professionali/di investimento. Nel dettaglio, il 46% non li conosce; un altro 46% li conosce ma non ne ha ancora parlato con un professionista; l’8% li conosce, ne ha parlato con il proprio consulente/referente bancario e li possiede.

Le prospettive sembrano comunque buone: il 51% dei clienti private ha dichiarato di voler fare investimenti che siano socialmente responsabili e di prestare attenzione ai temi ambientali, sociali e di governance, quelli, cioè, che vanno sotto la sigla ESG. Quota che scende al 48% se si considerano solo i rispondenti con un patrimonio fino a un milione di euro, ma che sale al 62% se si considera invece chi dispone di un patrimonio che va oltre il milione, attestandosi addirittura al 65% per gli imprenditori. Anche al di fuori dell’ambito del private banking, gli investimenti ESG sembrano godere di una sempre maggiore popolarità.

Bisogna iniziare a comunicare la sostenibilità in modo chiaro

Intanto continua a riscontrarsi il problema dello “short-termism”, la tendenza cioè a titubare di fronte alla prospettiva di rimanere investiti in SRI per un periodo congruo (cinque o dieci anni, per esempio): l’antidoto, ci dice in sostanza il Rapporto, sta nella conoscenza e nella sensibilizzazione degli investitori sui temi ESG. Tra i limiti c’è anche il fatto che molti non riescono a percepire gli ESG come prodotti finanziari veri e propri. Un altro aspetto non secondario su cui agire sta nella comunicazione stessa su tutto quanto è SRI e ESG: le sigle sono utili per categorizzare, ma rischiano di risultare un po’ nebulose.

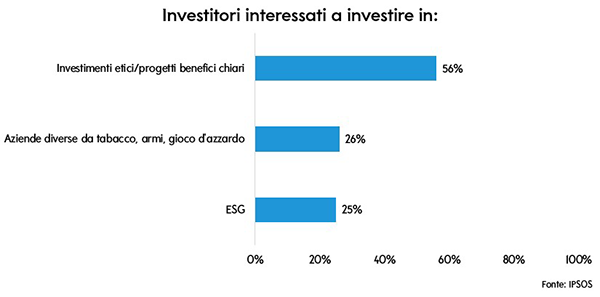

Una prova? Eccola: chiedendo a un investitore se è interessato a progetti benefici chiari o a investimenti etici si ottiene una risposta positiva nel 56% dei casi, a fronte del 25% che si ricava domandando se è interessato a investimenti ESG. In pratica la domanda è la stessa, ma ponendola in termini più chiari, che facciano emergere con più evidenza lo scopo di quel tipo di investimento, si ottiene un’adesione nettamente più convinta. Un altro punto, fra i tanti, su cui lavorare.

Approfondimenti sulla pianificazione finanziaria

Investimenti online

Protezione

Previdenza

Family Banker: professionisti della consulenza finanziaria

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.