Com’è stato il 2020 del private banking e, soprattutto, come si chiuderà il 2021? All’inizio dell’estate è stata la stessa AIPB – l’associazione che riunisce i principali operatori nazionali e internazionali del private banking, oltre a università, centri di ricerca, società di servizi, associazioni di settore e studi legali e professionali – a fare il punto, presentando i dati sui flussi di ricchezza finanziaria investita delle famiglie private e le prospettive per fine 2021. Partiamo proprio dai dati.

Diario di un anno: il 2020 del private banking

I flussi, ha evidenziato AIPB, hanno superato le stime a suo tempo formulate per il triennio 2018-2020. Ma anche sul piano dei risultati raggiunti i numeri snocciolati dall’associazione appaiono interessanti: la ricchezza investita dei clienti serviti dal private banking ha registrato infatti, sottolineava AIPB, “una crescita a velocità doppia rispetto alle altre famiglie benestanti non servite”. E non è mancata la capacità di trasformare i risparmi in investimenti: è stata favorita infatti l’allocazione della liquidità in strumenti diversi dal deposito.

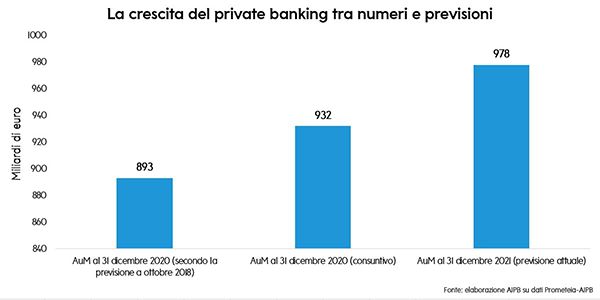

E le masse in gestione? “Anche nell’anno della pandemia”, spiega AIPB, “il private banking ha registrato una crescita positiva del +5,1%, recuperando velocemente il profondo effetto mercato negativo generato dalle prime fasi della crisi”. La nuova raccolta netta è rimasta positiva in tutti i trimestri dell’anno, per un totale annuo del +4,1%. Ciò ha consentito al private banking di raggiungere il massimo storico di circa 36 miliardi di euro, con masse a 932 miliardi al 31 dicembre 2020.

Il settore ha battuto le attese

Non è, quest’ultimo, un dato trascurabile, perché segna il sorpasso delle attese. Nel 2018, quando tutto ci potevamo aspettare tranne l’eccezionale evento pandemico dell’ultimo biennio, aveva preso forma la stima di un private banking che entro la fine del 2020 sarebbe arrivato a 893 miliardi di euro. E invece, ecco qua: “il settore ha consolidato una crescita superiore alle previsioni, raggiungendo 932 miliardi di euro a fine 2020”.

È costantemente aumentata poi la quota di ricchezza delle famiglie benestanti – intese come quelle famiglie italiane che hanno una ricchezza finanziaria investibile superiore al mezzo milione di euro – servita dal private banking: nel 2020 è arrivata al 63%, dal 60% circa registrato tra il 2016 e il 2018. Segno, questo, che l’industria “ha saputo intercettare sempre meglio le esigenze della sua clientela target”.

Un affidamento che dà i suoi frutti: “negli ultimi cinque anni”, ci dice l’AIPB, “il valore della ricchezza finanziaria affidata dalle famiglie benestanti al private banking ha mostrato un tasso di crescita medio annuo del 4,4%, pari al doppio del tasso di crescita delle famiglie che non si sono rivolte agli operatori private per la gestione dei propri investimenti”, ferme infatti al 2%.

I clienti private detto “no” alla liquidità

Da quanto riporta AIPB, i clienti private sono stati distolti dalla liquidità molto più dei clienti non private. “Il private banking”, spiega l’Associazione, “ha favorito l’allocazione del risparmio in investimenti finanziari diversi dai depositi per 28 miliardi”, cifra che rappresenta il 77,7% del totale della nuova raccolta. “I nuovi flussi delle famiglie servite dal private banking sono stati velocemente indirizzati su tutti i vari comparti d’investimento”, aggiunge poi AIPB. Più nel dettaglio:

• sul fronte dei prodotti di risparmio gestito, “gli operatori del private banking si sono dimostrati efficaci nell’adeguare le proposte di investimento al mutare delle condizioni dei mercati, chiudendo l’anno con volumi di raccolta netta positivi” (+7 miliardi di euro);

• anche sulla raccolta amministrata il private banking presenta volumi positivi di raccolta netta (+8 miliardi), in particolare in strumenti azionari, ma anche in titoli di Stato;

• l’interesse per gli investimenti in prodotti assicurativi è rimasto più alto per tutti gli operatori (+13 miliardi il private banking, +18 miliardi gli altri canali), confermando la preferenza per questa componente di portafoglio durante le fasi di incertezza, perché vista come meno rischiosa, oltre che come forma di tutela per la ricchezza.

Questo per quanto riguarda il risparmio gestito, amministrato e assicurativo. Per quel che concerne invece la ricchezza finanziaria delle famiglie investita nel suo complesso (esclusa la liquidità), che ammonta in tutto a 1.880 miliardi, per la prima volta il canale private svetta tra gli altri distributori con una quota del 42%, a fronte del 41% di banche e reti non private e del 17% di Poste e agenti.

Insomma, secondo i dati AIPB, grazie alla rapida trasformazione della nuova raccolta in investimenti, oggi il private banking gestisce la fetta più rilevante di ricchezza investita, pari a 790 miliardi, a fronte dei 781 miliardi di banche e reti non private e dei 315 miliardi di Poste e agenti.

Come si concluderà il 2021 del private banking?

“La previsione per il 2021, in base all’attuale scenario economico-finanziario, stima un’ulteriore crescita del 5% per il settore, che potrebbe raggiungere i 978 miliardi di masse in gestione entro fine anno”, scriveva a giugno AIPB. E il presidente dell’Associazione Paolo Langé commentava: “I dati raccolti confermano il ruolo sempre più strategico nel sistema Paese dell’industria del private banking e la nostra capacità di trasformare la liquidità in investimenti, di attutire gli effetti dell’emotività sui mercati durante le fasi di incertezza e di accelerare la crescita dei portafogli, sapendo intercettare al meglio le esigenze delle famiglie servite. L’industria ha saputo fornire risposte immediate e dare valore, facendo crescere la ricchezza finanziaria dei propri clienti a una velocità doppia. Il mercato continua a mantenere un trend di sviluppo positivo anche oltre le nostre previsioni”.

E il segretario generale Antonella Massari aggiungeva: “La pandemia non ha intaccato la propensione delle famiglie private a investire e gli operatori le hanno sapute accompagnare al meglio in questa difficile fase”. Il 2020 è stato un anno importante per l’industria italiana del private banking, che secondo i dati AIPB si è distinta dagli altri canali distributivi “per la gestione di ricchezza investita in prodotti finanziari diversi dalla liquidità”. La sfida, oggi, si conferma proprio quella di sottrarre la ricchezza agli strumenti di deposito, in un contesto nel quale il numero di famiglie che hanno il 100% dei propri risparmi in liquidità tende a diminuire, ma, concludeva Massari, “resta intorno al 46%”.

Approfondimenti sulla pianificazione finanziaria

Investimenti online

Protezione

Previdenza

Family Banker: professionisti della consulenza finanziaria

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.