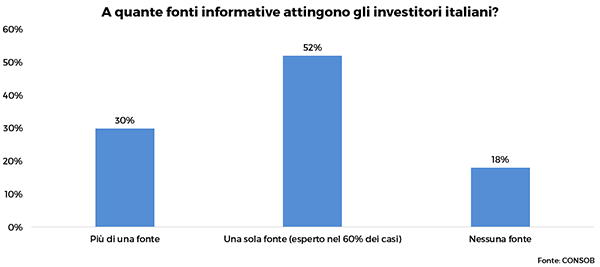

Cari consulenti, voi per gli investitori italiani siete il top. Un investitore su due, infatti, fa ricorso a una sola fonte informativa per prendere decisioni, preferendo di gran lunga il supporto di un esperto – consulente finanziario o funzionario della banca – “alla consultazione in autonomia di documenti informativi sui prodotti come il prospetto”.

A rivelarlo è la CONSOB nel suo quinto rapporto sulle scelte finanziarie delle famiglie italiane, uscito a novembre.

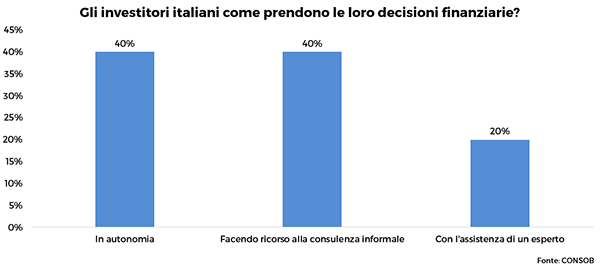

Questo per quanto riguarda le fonti informative consultate. Se andiamo a guardare quello che CONSOB chiama “stile decisionale”, il rapporto ci dice che “nelle scelte di investimento il 20% degli individui si affida a un consulente finanziario o a un gestore”, che consulta anche in fase di monitoraggio del proprio portafoglio. La propensione a chiedere consulenza va di pari passo con fattori come l’età, la ricchezza e la fiducia negli intermediari finanziari. Ma c’è ancora un 40% di investitori che ricorre alla cosiddetta “consulenza informale”, ovvero ai consigli di amici e parenti, i quali sono talvolta attivi nel settore finanziario. E c’è un altro 40% che invece sceglie di decidere in autonomia. Insomma, permangono sensibili margini di miglioramento.

La relazione con il consulente? Di lungo periodo

In un contesto in cui più del 50% degli investitori non sa identificare i tratti distintivi del servizio di consulenza in materia di investimenti, la scelta del consulente è guidata principalmente dalle competenze del professionista. Seguono la fiducia che riesce a ispirare e la segnalazione da parte di una persona o istituzione ritenuta affidabile, vale a dire un parente, un amico o l’istituto bancario di riferimento. Quella con il consulente si distingue come una relazione a medio-lungo termine: il 51% degli investitori assistiti non ha mai cambiato professionista, mentre chi si è rivolto altrove lo ha fatto nel 31% dei casi perché l’esperto non era più disponibile; solo il 18% ha optato per un consulente diverso perché insoddisfatto. Ma quali informazioni è importante fornire al consulente, secondo gli italiani? Premesso che lo scambio informativo è riconosciuto come importante, diverse sono le priorità individuate: oltre i due terzi dei clienti assistiti pone l’accento sulla capacità di rischio, i rendimenti attesi, il fabbisogno di liquidità e l’orizzonte temporale di investimento; gli obiettivi di vita sono segnalati da poco più del 60%; seguono conoscenza finanziaria (50%) ed esperienza di investimento (44%). Solo il 30% degli investitori dichiara di comunicare al consulente variazioni di rilievo della propria situazione personale.

Remunerazione, questa sconosciuta (per ora)

Quando riceve una raccomandazione, nel 69% dei casi l’investitore segue il consiglio ricevuto, mentre c’è un 4% che preferisce chiedere una seconda opinione. Tuttavia, soltanto il 17% sarebbe disposto a seguire un consiglio che non ha capito senza prima documentarsi. Per quanto riguarda gli incontri e i contatti con il consulente, nel suo rapporto CONSOB segnala che “sono saltuari o assenti nel 26% dei casi, mentre nel 70% circa ricorrono con frequenza annuale su iniziativa del cliente o del consulente”. E in caso di turbolenze sui mercati finanziari? Un quarto degli investitori assistiti “cerca sempre conforto nel consulente e altrettanti vengono contattati dal professionista; nel 30% dei casi, infine, gli intervistati dichiarano di essere raggiunti tramite e-mail o newsletter”. Tutto questo lavoro, con annessa opera di assistenza e supporto, come viene pagato? Non sa, non risponde: la remunerazione della consulenza, infatti, “rimane un elemento poco considerato”. Per due motivi, che verosimilmente si legano alla ancora scarsa conoscenza del servizio e dei suoi più elementari meccanismi:

• da una parte, “la maggioranza degli individui ritiene che il servizio sia prestato a titolo gratuito”;

• dall’altra, “la disponibilità a pagare è molto bassa anche tra gli investitori assistiti da un esperto”.

I dati del rapporto si riferiscono alla situazione a fine 2018, anno nel quale MiFID II era appena entrata in vigore e non era ancora iniziato l’invio dei rendiconti ex post: chissà che nel 2019, sul punto, non emergano dati diversi.

Come investono (o non investono) gli italiani?

A fine 2018, il 30% delle famiglie italiane dichiara di possedere almeno un’attività finanziaria, rappresentata da fondi comuni e titoli di Stato italiani. Ma al primo posto resta la liquidità, con una sovraesposizione che continua a persistere.

Ciò potrebbe dipendere anche dalla cultura finanziaria delle famiglie italiane, che si conferma assai modesta. Basti pensare che il 21% degli intervistati non conosce alcuna nozione di base o avanzata proposta nell’ambito della rilevazione: niente su inflazione, relazione rischio/rendimento, diversificazione, caratteristiche dei mutui, interesse composto, men che mai qualcosa di più articolato sui titoli obbligazionari. Basso anche il livello di numeracy, come si evince dal fatto che il 54% del campione non sa eseguire un semplice calcolo percentuale. Quanto ai prodotti che, per grado di diffusione o copertura mediatica, possono considerarsi fra i più noti al pubblico indistinto – dunque conto corrente, azioni, obbligazioni, fondi comuni, Bitcoin – oltre il 30% del campione non ne conosce neanche uno. Ovviamente, ne risente la risk literacy, ossia la conoscenza dei vari tipi di rischio: perdita del capitale, volatilità, rischio inflazione e rischio di liquidità. Il guaio, come peraltro era emerso lo scorso anno , è che gli italiani tendono a sopravvalutare il proprio bagaglio di conoscenze e competenze. E ciò rende ancora più rilevante il ruolo del consulente finanziario nell’evitare al cliente di prendere abbagli aiutandolo, al contempo, ad acquisire qualche nozione in più per orientarsi. E difendersi.

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.