Al di là di ogni possibile spiegazione logica o scientifica – posto che ce ne sia una – per gli investitori alcuni periodi dell’anno hanno una particolare valenza. Positiva o negativa. Uno di questi periodi è settembre. E subito viene da pensare ai Green Day e alla loro “Wake Me Pp When September Ends”. Come dire: un mese che si vorrebbe cancellare dal calendario.

Il lungo settembre di vent’anni fa

La canzone si riferisce alla guerra in Afghanistan, che scoppiò in conseguenza dell’attentato alle Torri Gemelle dell’11 settembre 2001 – vent’anni fa esatti – segnando una sorta di perdita dell’innocenza a livello sociale e politico, ma anche finanziario. Non si era mai sperimentato un ribasso di Borsa altrettanto forte, dovuto peraltro a un attacco terroristico di proporzioni inedite avvenuto negli Stati Uniti d’America, un luogo fino a quel momento inimmaginabile. Così come non era mai accaduto che la Borsa dovesse interrompere le contrattazioni per una settimana intera, a causa del panico che si era creato.

Una situazione che apparentemente sembrava fuori controllo, sospesa fra un passato ormai archiviato e un futuro che sembrava avvolto nella nebbia più fitta: sentivamo gli esperti battere tutti, con frasi diverse, sullo stesso concetto: la nuova normalità sarà l’incertezza, scordiamoci la crescita del passato, dobbiamo abituarci tutti a rendimenti più bassi.

I mercati di tutto il mondo calarono vistosamente.

Ma fortunatamente il sistema finanziario per ogni problema trova subito il suo “vaccino”. E così, Alan Greenspan, il leggendario presidente della Fed che già aveva salvato il mondo nel 1987, agì ancora una volta prontamente tagliando i tassi e portandoli vicino allo zero.

Fu una delle prime mosse che segnarono l’inizio di un nuovo mondo. In principio fu vista con scetticismo: la gran parte degli esperti sostenne infatti che con i tassi a zero le banche centrali esaurivano tutte le possibili mosse espansive per contrastare eventuali crisi o recessioni. Osservazioni che si sono rivelate errate, ma che abbiamo sentito ripetere anche durante la recente crisi Covid. Niente di più sbagliato, e i fatti sono lì a dimostrarlo.

La lunga estate di dieci anni fa

Se quella del 2001 fu una crisi innescata da un evento accaduto negli Stati Uniti ma che toccava l’intero pianeta, quella del 2011 fu una crisi tutta europea ed ebbe come epicentro l’Italia. Era sempre settembre, come nel 2001. Stavolta, però, poca o nulla spensieratezza nell’estate che andava a chiudersi: solo tormenti.

La BCE, con Jean-Claude Trichet alla presidenza, ci aveva inviato una lettera piena di bacchettate e tirate d’orecchie, chiedendo al nostro governo, alle prese con un Paese piegato dalla recessione, di imporre tagli di spesa e aumenti delle tasse per rientrare nei parametri economici fissati a livello europeo.

Non solo: in pieno agosto i tedeschi della Deutsche Bank avevano scaricato sul mercato una grande quantità dei nostri titoli di Stato, spedendo in orbita quello che avremmo imparato a conoscere come “spread” e appesantendo ancor di più un debito già difficilmente sostenibile.

Il settembre del 2011 segnò per l’Europa e l’Italia l’inizio di un calvario che si sarebbe concluso mesi dopo con la nomina di Mario Draghi alla presidenza della Banca Centrale Europea e con l’arcinoto “whatever it takes”. Ecco quindi un’altra banca centrale che, di fronte a una crisi senza precedenti, alla fine non si è risparmiata. E così, anche nel 2011, si è trovato il “vaccino” per immunizzare il sistema.

Settembre 2021: cosa ci dicono i dati?

Oggi, rispetto al 2001 e al 2011, la situazione è completamente diversa: l’austerity, che alcuni Paesi avevano imposto come tattica per raggiungere una crescita selettiva nel rispetto di parametri molto rigidi, è finita in soffitta; nel frattempo, è mutata la strategia d’intervento, con un’attenzione decisamente maggiore alla prevenzione.

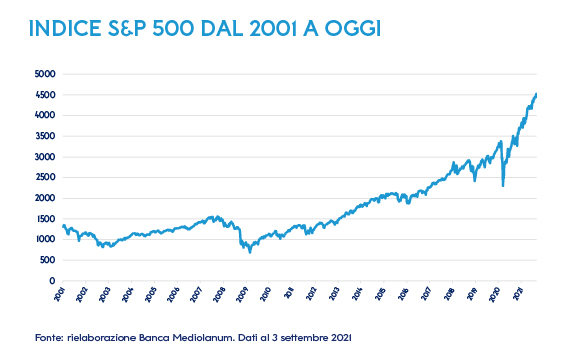

Oggi si spende con più convinzione per far sì che il sistema superi l’emergenza, venga messo in sicurezza e riparta di slancio. Lo dicono i numeri: i tassi d’interesse delle banche centrali di tutto il mondo sono pressoché a zero o anche sotto e si calcola che tra spese governative e stimoli monetari sia stata immessa nel sistema una quantità di denaro di oltre 30mila miliardi di dollari. In tutto questo, Wall Street, la principale Borsa al mondo, dal minimo del 23 marzo 2020 è già raddoppiata.

Un fatto che, per la rapidità con cui è avvenuto, non ha precedenti nella storia. Nemmeno dopo la crisi del 2008 quando, nonostante gli stimoli finanziari, per ottenere lo stesso risultato ci vollero quasi tre anni.

Dalle difficoltà nascono (ancora) grandi opportunità

I numeri dimostrano la straordinarietà del momento e le eccezionali opportunità che si stanno creando. Perché sebbene l’incipiente ripresa sia già avviata, le politiche fiscali e monetarie di emergenza restano a pieno regime. La Fed continua a inondare il mercato di liquidità, seguita dalla BCE e da tutte le altre banche occidentali.

Se proprio vogliamo trovare un difetto a questo ciclo economico, è che tutto corre velocemente, forse troppo. Immaginando le quattro frecce azzurre della staffetta che ci hanno fatto sognare alle Olimpiadi di questa estate, a correre veloce non sono solo i prezzi di Borsa, le cifre dell’economia, il numero dei vaccinati, ma anche i prezzi delle materie prime e dei beni di consumo. L’inflazione, insomma. È inevitabile.

L’inflazione corre: quanto è vicino il tapering?

Per tanti anni abbiamo chiamato l’inflazione. Adesso è finalmente arrivata. Forse in modo un po’ brusco, ma se pensiamo alla grande quantità di carburante inserita nel motore economico, una reazione diversa era improbabile. Al simposio di Jackson Hole, il presidente della Fed Jerome Powell, con la prudenza che lo contraddistingue, ha voluto minimizzare definendola “transitoria”. Ma al tempo stesso, constatando una ripresa economica vigorosa, ha voluto avvisare che il tempo delle misure straordinarie sta arrivando ai titoli di coda.

Si chiama tapering ed è il contrario del quantitative easing. In pratica, consiste nella riduzione delle misure straordinarie di politica monetaria. Dall’inizio della pandemia, la Fed sta procedendo con un quantitative easing di 120 miliardi di dollari al mese: il tapering che Powell vuole attuare – con calma, come ha specificato – consiste nella graduale riduzione di questa eccezionale immissione di liquidità.

In altri momenti, con numeri economici come quelli attuali, avremmo avuto reazioni ben più rigide e restrittive. È il cambio di paradigma di cui abbiamo parlato: le banche centrali hanno smesso di svolgere il ruolo di arbitro nella partita tra squadra della recessione e squadra dell’espansione e hanno assunto quello di allenatore del team dell’espansione. Con le banche centrali in campo, il ciclo economico avrà lunga vita.

Approfondimenti sulla pianificazione finanziaria

Investimenti online

Protezione

Previdenza

Family Banker: professionisti della consulenza finanziaria

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.