Il 2020 si è aperto con un’interessante novità per i risparmiatori: il ritorno dei Piani Individuali di Risparmio (PIR) a lungo termine in una versione rivista e corretta, finalmente alleggerita dai vincoli che ne avevano bloccato il mercato all’inizio del 2019.

I PIR sono stati introdotti per la prima volta con la legge finanziaria del 2017, ma una successiva modifica regolamentare, che ha introdotto nuovi vincoli specifici, aveva avuto l’effetto di congelare il mercato. Ora si torna alle origini.

Un ripasso veloce: cosa sono i PIR?

Si tratta di “contenitori fiscali” (fondi comuni, gestioni patrimoniali, polizze vita, eccetera) con una logica di funzionamento piuttosto semplice e uno scopo nobile: puntano a convogliare il risparmio degli italiani verso le piccole e medie imprese nazionali (con un’ottica di investimento a medio/lungo termine) in cambio dell’esenzione totale dalle imposte sui redditi derivanti dall’investimento e dell’azzeramento delle tasse di successione. Per ottenere il vantaggio fiscale, però, l’investitore deve rispettare alcuni vincoli precisi, ed è proprio questo il nodo cruciale della questione.

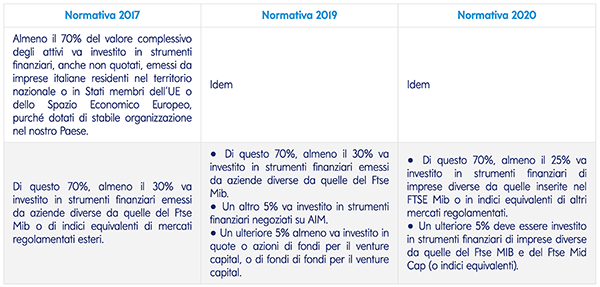

Inizialmente, l’investitore doveva

• destinare almeno il 70% dell’investimento a strumenti finanziari, anche non quotati, emessi da imprese italiane residenti nel territorio nazionale o in Stati membri dell’UE o dello Spazio Economico Europeo, purché dotati di stabile organizzazione nel nostro Paese;

• investire il 30% di quel 70% (quindi il 21%) in strumenti emessi da aziende non quotate sull’indice Ftse Mib.

Nuove regole…

Poi è arrivata la Legge di Bilancio 2019, che – fermi restando i requisiti esistenti – ha aggiunto altri due vincoli per i PIR costituiti a partire dal primo gennaio 2019. Nello specifico:

• il 3,5% dell’investimento totale va investito sul mercato AIM;

• un altro 3,5% deve essere investito in azioni o fondi di venture capital.

Il problema è che le pmi dell’AIM e i fondi chiusi di private equity e venture capital sono tipicamente asset illiquidi, più rischiosi: le nuove regole, pur pensate con le migliori intenzioni, hanno quindi scoraggiato gli afflussi di capitale su uno strumento che fino a quel momento aveva funzionato bene.

… e ripensamenti

Di qui l’esigenza di intervenire ancora sui PIR, nel tentativo di sbloccare il mercato. Ebbene, a partire dal 25 dicembre 2019 – data di entrata in vigore della Legge n. 157/2019 che ha convertito, con modifiche, in legge il Decreto Legge 124/2019:

• sparisce la prescrizione di investire il 3,5% del totale in venture capital italiani;

• almeno il 17,5% dell’investimento totale (cioè il 25% di quel 70% da investire in imprese italiane) va investito in strumenti finanziari di imprese diverse da quelle inserite nel Ftse Mib;

• un ulteriore 3,5% del totale va investito in società diverse non solo da quelle quotate sul Ftse Mib, ma anche da quelle quotate sul Ftse Mid Cap.

I PIR oggi

In buona sostanza, la nuova modifica regolamentare sostituisce i due vincoli – almeno il 3,5% degli investimenti da destinare a società quotate sull’AIM e un altro 3,5% al venture capital – con un unico obbligo di riserva del 3,5% del valore complessivo dello strumento in società di medio-piccola capitalizzazione, diverse da quelle inserite nell’indice Ftse Mib e Ftse Mid Cap della Borsa Italiana o in indici equivalenti in altri mercati regolamentati.

Attualmente, segnala Assogestioni, il sistema dei Piani Individuali di Risparmio conta su un patrimonio di 18,5 miliardi di euro (al 30 settembre 2019) ripartito tra 69 fondi.

Vantaggi e rischi

Dal punto di vista del risparmiatore, rimangono le opportunità e i rischi che caratterizzano i PIR fin dalla loro nascita. Per come sono strutturati, questi strumenti incorporano un’elevata dose di rischio Italia, oltre a un rischio di liquidità per quanto riguarda i titoli non quotati sul Ftse Mib. Ma possono essere una scelta interessante in ottica di diversificazione del portafoglio sul lungo periodo.

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.