Il prepotente ritorno dell’inflazione nelle vite degli italiani ha sfidato parte delle loro storiche abitudini finanziarie. Secondo l’ultimo rapporto Consob sulle scelte di investimento delle famiglie italiane, la percentuale di decisori finanziari che comprende gli effetti dell’inflazione è salita al 65%.

In parallelo, si è ridotta dal 18% al 10% la preferenza dichiarata per il conto corrente come investimento finanziario adatto alla fase attuale, tenuto conto – lo ricordiamo – che il conto corrente è sicuramente un valido strumento per la gestione quotidiana di entrate e uscite, ma se si vuole ottenere un rendimento in grado di battere l’inflazione occorre guardare ad altre soluzioni, con l’ausilio di una consulenza professionale.

Risparmio e investimenti: come si sono regolate le famiglie?

Non è ben chiaro, però, quale altra destinazione abbia guadagnato quota nell’attuale contesto, perché anche gli investimenti immobiliari (-3 punti) e quelli finanziari (-7 punti) sembrano aver riscontrato una certa cautela fra le famiglie. Unica eccezione le criptovalute, considerate “adatte all’attuale contesto” dal 6% del campione, in aumento di 2 punti rispetto al 2021.

La sfida per i consulenti finanziari, oggi, resta la stessa di sempre: accompagnare i propri assistiti nel percorso di acquisizione di maggiori conoscenze e competenze e, in questa cornice, far comprendere loro le implicazioni dell’erosione del potere d’acquisto. Un’erosione che si riflette non solo sulla capacità di spesa, ma anche sul valore del risparmio tenuto fermo sul conto.

Secondo il rapporto, infatti, oltre un terzo degli investitori che nell’attuale contesto economico preferiscono detenere i propri risparmi in un conto corrente e oltre un quarto di quelli che indicano l’inflazione tra i fattori di difficoltà nella gestione delle finanze personali non colgono comunque l’impatto della crescita dei prezzi sul proprio potere di acquisto.

La preparazione degli italiani migliora, ma con lentezza

La percezione che il nuovo contesto economico ponga sfide più difficili al risparmio potrebbe essere alla base di un netto incremento nella percentuale di italiani consapevoli della necessità di innalzare le proprie competenze finanziarie “utili per le scelte più importanti”, in aumento dal 56 al 66%.

Per il momento, però, la preparazione degli italiani continua a migliorare con grande lentezza. “La nozione di diversificazione degli investimenti è compresa solo dal 50% degli intervistati”, scrive la Consob, mentre “la quota di risposte corrette a domande su conto corrente, azioni, obbligazioni e fondi comuni di investimento rimane al di sotto del 60%”. E il paradosso è che l’attività finanziaria più compresa risulterebbe il Bitcoin, con il 41%.

Le nozioni di rischio finanziario restano piuttosto basse. Inoltre, “la percentuale di intervistati che ha familiarità con le nozioni di rischio di credito, di mercato e di liquidità oscilla tra il 20% e il 49%”.

L’affiancamento di un consulente finanziario fa la differenza

La Consob ha rilevato che maggiori competenze finanziarie si associano non solo a un numero maggiore di anni “attivi” nel campo degli investimenti, ma anche all’affiancamento da parte di un consulente finanziario.

Le due cose spesso coincidono: in particolare, “gli intervistati con un’esperienza negli investimenti superiore a 10 anni mostrano una cultura finanziaria più elevata e si avvalgono più di frequente della consulenza finanziaria rispetto a coloro che hanno fatto il loro ingresso nel mercato dei capitali a partire dal 2020”. In generale, il 20% dell’intero campione di intervistati attribuisce direttamente le sue competenze finanziarie al rapporto con il consulente.

Quali sono le maggiori difficoltà dichiarate dagli investitori e su cui i consulenti potrebbero offrire il proprio aiuto? Al primo posto “l’incertezza sul contesto finanziario” (citata dal 24% del campione), seguita da “inflazione” (21%) e dal “rischio di truffe” (17%).

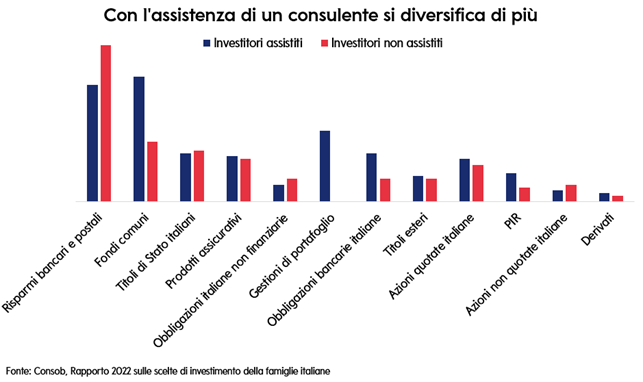

Chi si fa assistere da un consulente diversifica di più

Ma al di là delle competenze ricevute grazie alla relazione, emerge un altro dato di estremo interesse: chi si fa assistere da un consulente investe anche in modo più diversificato. In particolare, riduce la preponderanza del conto corrente e raddoppia dal 21 al 44% il peso dei fondi comuni. Le variazioni sulle altre opzioni di investimento non cambiano in modo eclatante, fatta eccezione per le obbligazioni bancarie italiane, la cui presenza in portafoglio è doppia per chi è seguito da un consulente.

Insomma, nel processo di educazione finanziaria dei risparmiatori italiani, a cominciare da quelli più giovani, dovrebbe rientrare anche l’acquisizione di questo importante concetto: e cioè che c’è uno specialista per ogni necessità. Anche – e soprattutto – quando si tratta di gestire i propri risparmi. Non è – come si potrebbe erroneamente pensare – una prerogativa riservata ai grandi patrimoni. La pianificazione è un bisogno di tutti.

Se la si fa da soli o con il solo supporto informale di amici, parenti, colleghi e conoscenti – come molti italiani tendono ancora a fare – si rischia di sbagliare. Per questo esistono i professionisti: i chirurghi operano, i commercialisti e gli esperti di fisco ci aiutano con la dichiarazione dei redditi, il consulente finanziario ci assiste negli investimenti. Tenendo conto dei nostri obiettivi e di quello che, oggi più che mai, è il nemico da battere: l’inflazione.

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.