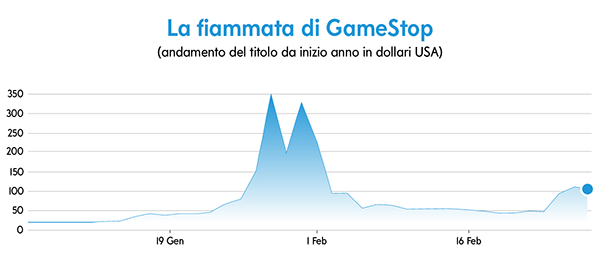

Si è parlato diffusamente nelle scorse settimane del caso GameStop. La storia in effetti è bellissima e, a tratti, affascinante: parla di un esercito di piccoli investitori che, usando la rete e i social, si è movimentato contro i grandi fondi hedge per risollevare le quotazioni di un’azienda in profonda crisi. Coordinandosi all’interno di una community sulla piattaforma Reddit (r/wallstreetbets), questi investitori hanno comprato in massa azioni GameStop – su cui i fondi hedge stavano facendo short selling, scommettendo al ribasso. E il titolo ha spiccato il volo, tanto da toccare punte del +2.290% nel giro di poche settimane.

Per i consulenti finanziari questa è una storia da raccontare ai propri clienti come caso scuola degli errori da non commettere. Sì, perché, come prevedibile, nel giro di pochi giorni le quotazioni di GameStop si sono sgonfiate, tornando su livelli più allineati con i fondamentali (salvo registrare poi, nell’ultima settimana di febbraio, una nuova impennata, di minore entità, che potrebbe essere legata ancora una volta alla community r/wallstreetbets). Ecco il grafico.

I piccoli investitori che hanno acquistato a mani basse il titolo lo hanno fatto senza curarsi delle valutazioni fondamentali e dei commenti degli analisti: hanno seguito la loro tribù, affascinati dall’idea di combattere contro “gli speculatori di Wall Street” e di risollevare un’azienda a loro cara. Tutte ragioni da un certo punto di vista nobili, ma che non hanno dietro alcuna base razionale.

Il rischio di investire d’impulso

Ed è vero che la maggior parte di queste persone ha investito poche centinaia o migliaia di euro, ma il rischio di un atterraggio doloroso era lì da vedere – e infatti si è puntualmente verificato. I più svelti avranno venduto monetizzando i guadagni… altri no.

Per dirla con le parole di Nicola Ronchetti, fondatore e ceo di Finer Explorer, “i rischi connessi al caso GameStop sono due: il primo è che la finanza venga vista come un gioco d’azzardo, allontanando ancora di più il già impaurito risparmiatore italiano; il secondo è che possa attirare come mosche al miele i più ingenui che pensano sia facile diventare milionari dalla mattina alla sera”.

Caso GameStop: Il ruolo del consulente finanziario

Quello di GameStop è sicuramente un caso eclatante, che rimarrà nella storia. Ma nell’era dei social il rischio che i piccoli investitori si lancino nel fai-da-te – che sia per seguire un ideale, come nel caso appena descritto, o perché attratti da quello che vedono come un facile guadagno (vedi Tesla o Bitcoin) – è decisamente concreto. Non a caso, nel 2020 c’è stato un vero e proprio boom di popolarità del trading online, in Italia e all’estero. Per carità, esiste il libero arbitrio e ognuno è libero di spendere i suoi soldi come crede. Ma il ruolo del consulente finanziario non dovrebbe essere proprio quello di proteggere il cliente, talvolta anche da se stesso, aiutandolo a rimanere focalizzato sugli obiettivi di lungo periodo?

In tutta questa storia, del resto, la grande assente è la cultura finanziaria. Si parla di trading online, speculazione, ragazzini o poco più, assenza di attenzione per i fondamentali: parole che messe vicino sono preoccupanti. Perché se è vero che ognuno investe come vuole, è ancor più vero che sarebbe consigliabile guardare i fondamentali e non investire come in un video game.

L’appello dell’autorità paneuropea

Anche l’Esma ha cercato a un certo punto di mettere in guardia gli investitori al dettaglio: lo ha fatto esortandoli a fare attenzione quando prendono decisioni di investimento basate esclusivamente sulle informazioni provenienti dai social media, o da altre piattaforme online non regolamentate, se non possono verificare l’affidabilità e la qualità di tali informazioni. “Un passaggio fondamentale per qualsiasi investitore prima di prendere una decisione di investimento è raccogliere informazioni da fonti affidabili, tenendo presenti i propri obiettivi, i vantaggi della diversificazione e la capacità di sopportare le perdite”, afferma l’authority paneuropea.

Tuttavia, per le autorità di controllo del mercato è molto difficile tracciare una linea e separare il libero arbitrio dei singoli dalla manipolazione, così come proteggere gli investitori senza creare distorsioni. In quest’ottica il ruolo del consulente come guida esperta diventa ancora più cruciale: il compito del professionista, forte di competenze specifiche ed esperienza, è dunque quello di mantenere la rotta, cercando di neutralizzare la tendenza dell’investitore ad agire “di pancia”, sull’onda dell’emotività.

Approfondimenti sulla pianificazione finanziaria

Investimenti online

Protezione

Previdenza

Family Banker: professionisti della consulenza finanziaria

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.