Il 2022, lo sappiamo, è un anno parecchio sfidante sotto molti punti di vista. Più di quello che lo ha preceduto. Il 2021 è stato infatti tutto sommato positivo, dominato principalmente dalle campagne di vaccinazione anti-Covid e dal conseguente allentamento – seppure a fasi alterne – delle restrizioni. I rialzi dei prezzi dei vari beni e servizi che hanno preso il via proprio lo scorso anno non hanno comunque impedito ai mercati azionari di portare a casa buoni numeri.

Tutto ciò ha avuto un riflesso sui risultati delle forme di previdenza complementare, mediamente positivi e più elevati per le linee di investimento a maggiore esposizione azionaria. Questo è quanto si può evincere nella relazione annuale sul 2021 pubblicata dalla COVIP, la Commissione di Vigilanza sui Fondi Pensione .

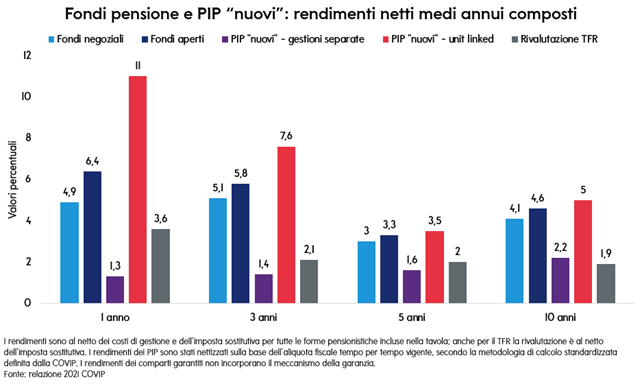

Fondo pensione aperto e le altre forme pensionistiche complementari: rendimenti a confronto

“I rendimenti aggregati, al netto dei costi di gestione e della fiscalità, sono stati in media positivi per tutte le gestioni”, si legge sempre nella relazione sul 2021. Più in dettaglio:

• le gestioni unit linked dei PIP di ramo III hanno reso l’11%;

• i fondi aperti hanno avuto un rendimento del 6,4%;

• per le gestioni separate di ramo I il rendimento è stato dell’1,3%;

• i fondi negoziali hanno registrato un rendimento del 4,9%.

Come accennato, “i risultati migliori si sono osservati nelle linee d’investimento con una maggiore esposizione verso i titoli di capitale”. Infatti “i rendimenti dei comparti azionari si sono attestati in media all’11,1% nei fondi negoziali, al 14,8% nei fondi aperti e al 18,8% nei PIP”.

Ma anche le linee bilanciate di pensione complementare si sono difese, con rendimenti in media positivi: 5,3% nei fondi negoziali, 6,9% nei fondi aperti e 7,5% nei PIP. Più deboli, invece, gli obbligazionari puri: -0,3% nei fondi negoziali, -1,5% nei fondi aperti e -0,8% nei PIP di ramo III. I comparti garantiti, infine, hanno portato a casa rendimenti medi vicino allo zero per tutte le forme pensionistiche.

Rendimenti vs. rivalutazione: cos’ha fatto nel frattempo il TFR?

Nello stesso periodo, la rivalutazione del Trattamento di Fine Rapporto (TFR) è stata del 3,6%: meglio, quindi, di gestioni separate, obbligazionari puri e garantiti, ma decisamente meno bene rispetto all’azionario. Ecco la sintesi grafica, che va oltre l’ultimo anno.

Come si vede, in tutti i periodi presi in considerazione si distinguono PIP “nuovi”, nella forma delle unit linked, e fondi aperti. Piccola parentesi tecnica. “In linea con il trend degli ultimi anni”, precisa la COVIP nella sua relazione, “il rendimento medio registrato dalle gestioni separate dei PIP, che contabilizzano le attività a costo storico e non a valori di mercato, è stato pari all’1,3%. Nel contesto di tassi decrescenti a cui si è assistito negli ultimi anni, i rendimenti dei prodotti di ramo I sono anch’essi diminuiti per effetto della progressiva sostituzione di vecchie e più remunerative emissioni obbligazionarie con titoli di debito che pagano cedole minori”.

Proviamo a questo punto ad andare oltre i rendimenti di un solo anno, guardando a orizzonti temporali più lunghi, proprio come fa la COVIP, tenendo chiaramente conto delle soluzioni pensionistiche complementari.

Un decennio “facile”: come ne hanno beneficiato le soluzioni pensionistiche?

Ci stiamo lasciando alle spalle un decennio, quello che va dalla fine del 2011 alla fine del 2021, caratterizzato da un andamento dei mercati finanziari complessivamente favorevole. Nonostante i periodi di elevata volatilità che pure non sono mancati. Come ne hanno beneficiato le varie forme pensionistiche? Lo vediamo bene nel grafico sopra: il rendimento medio annuo composto è stato del 4,1% per i fondi negoziali e del 4,6% per quelli aperti, mentre i PIP hanno registrato un 5% per i prodotti unit linked e un 2,2% per le gestioni separate.

Anche in questo caso, a fare la differenza sono state le asset allocation, ossia le scelte di allocazione delle risorse tra i vari titoli e strumenti finanziari, oltre ai costi applicati. Nel decennio, hanno “vinto” i fondi previdenza aperti e le unit linked e, tra i primi, gli azionari, con un +7,4%. In questo stesso arco temporale, il tasso di rivalutazione medio annuo del TFR è stato pari all’1,9%.

E sui vent’anni? Dal 2001 al 2021 il rendimento medio annuo composto dei fondi pensione aperti è stato in media del 2,6% all’anno, con un 2,2% per i comparti obbligazionari puri e un 3,2% per quelli azionari. Per il TFR, la rivalutazione annua è stata pari al 2,3%.

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.