La pandemia di SARS-CoV-2, nome scientifico del nuovo coronavirus, sta mettendo a dura prova la tenuta sociale ed economica di interi Paesi. Ma non è il primo guanto di sfida che, in millenni di storia della civiltà umana, la natura ci lancia. E non sarà l’unico. E così come ci siamo risollevati in passato, troveremo il modo di rimetterci in piedi anche questa volta.

Nel frattempo, come può un consulente finanziario stare al fianco dei suoi clienti per aiutarli a gestire la loro comprensibile reazione emotiva all’attuale situazione, considerando le sempre più severe restrizioni agli spostamenti e ai contatti sociali?

La relazione rimane importante (e la tecnologia ci dà una mano)

Ebbene sì, è così: oggi più che mai è essenziale che il consulente accompagni il cliente nella lettura lucida e razionale di quanto sta avvenendo. E le distanze, in realtà, costituiscono un ostacolo solamente all’apparenza. Il lockdown ci ha fatto scoprire, per esempio, che un piacevole aperitivo con gli amici è possibile non solo in presenza, ma anche via Skype o Hangout, ognuno collegato da casa propria. Come dire: le ristrettezze stimolano la creatività.

Ora, se questi software possono offrirci un’occasione di svago e di piacevolezza, perché non sfruttare l’occasione di trarre il meglio dagli strumenti tecnologici a nostra disposizione anche per l’attività professionale? Chiamare, sentirsi, vedersi.

E l’età del cliente tipo italiano, tipicamente maturo o molto maturo, non è un limite: molti nonni oggi sono perfettamente in grado di fare e ricevere videochiamate per chiacchierare con figli e nipoti giocoforza lontani.

L’essenziale è mantenere vivi i contatti, mettendo come sempre i clienti al primo posto e contattandoli regolarmente, senza aspettare che siano loro a farsi vivi, magari in preda al panico alimentato dall’impetuoso flusso di dati e notizie.

Consulente finanziario, un antidoto all’allarmismo

Troppo spesso le notizie che circolano grondano di allarmismo e fanno sentire gli investitori in una condizione di imminente pericolo: ciascuno di noi dovrebbe dare peso solamente ai dati ufficiali, ma nel bailamme degli aggiornamenti minuto per minuto è facile perdere di vista il nocciolo numerico della questione (peraltro non sempre facile da interpretare).

Quel che appare fin d’ora certo e ineluttabile è l’impatto che l’agente patogeno della COVID-19 (questo il nome della malattia) avrà sull’economia globale e su quella del nostro Paese.

Ma anche su questo c’è un tema fondamentale di cui tener conto: dal punto di vista economico-finanziario, la storia ci insegna che tutto ciò, per quanto dirompente, non basterà a modificare nel lungo periodo il normale corso dell’economia mondiale, che sa rispondere in maniera puntuale anche a emergenze cui ci troviamo davanti attivando anticorpi efficaci.

Nel frattempo, è proprio in momenti come questo che l’aiuto di un professionista preparato, dotato dell’esperienza e delle conoscenze necessarie per poter interpretare in modo corretto le informazioni e fornire le giuste indicazioni, diventa indispensabile.

Il confronto con un consulente finanziario può aiutare il cliente a capire come momenti che appaiono problematici possano in realtà rivelarsi occasioni per conseguire correttamente i propri obiettivi nel lungo periodo.

Siate parte della soluzione

Oggi più che mai, il consulente finanziario può e deve servire il cliente con obiettività, mettendo ogni cosa nella giusta prospettiva e presentandola con la dovuta ragionevolezza e razionalità.

Non solo: può cogliere l’occasione per spiegare al cliente perché è bene che non ceda all’emotività, trasmettendogli una buona dose di cultura finanziaria. E con un corretto piano d’investimento, può risparmiargli dolorose perdite.

In questo senso, può risultare utile al consulente suddividere i suoi clienti sulla base della loro emotività, per stabilire non solo il modo ma anche la frequenza con cui contattarli, eventualmente inviando loro videomessaggi, per farsi vedere oltre che sentire. In questa cornice, può quindi prospettare soluzioni che rispondano non soltanto alle esigenze di breve periodo, ma anche e soprattutto a quelle di medio e lungo termine.

Con la giusta dose di diversificazione, tali soluzioni non dovrebbero trascurare né l’obbligazionario né tantomeno – in un’ottica di lungo periodo e di rendimenti potenziali più soddisfacenti – il mercato azionario.

Prima o poi parte il recupero

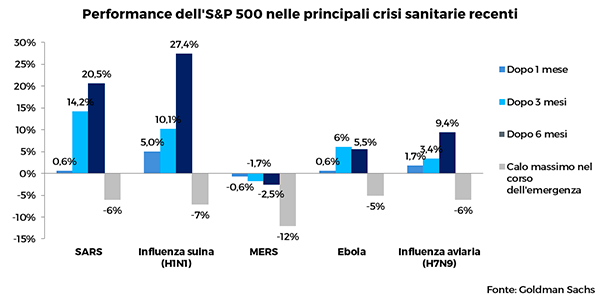

L’essenziale è non perdere mai di vista – e soprattutto non far perdere mai di vista al cliente – il fatto che in passato a crisi che sembravano disastrose e definitive sono sempre seguite importanti riprese. Ciò è stato vero per la bolla delle dot.com del 2000, per l’11 Settembre 2001 e per la crisi subprime del 2008. Ma anche – attenzione – per le crisi sanitarie più recenti, come emerge da un grafico proposto da Goldman Sachs.

In pratica, il grafico ci mostra come si è comportato l’indice S&P 500 Total Return nelle epidemie di SARS (2003), influenza suina (2009), MERS (2013), Ebola (2014) e influenza aviaria (2017): ebbene, eccezion fatta per la MERS, il rimbalzo a distanza di sei mesi dall’inizio dell’emergenza è stato nettamente superiore al picco negativo raggiunto nel momento di massimo panico.

Insomma, in un arco di tempo più o meno lungo, i mercati tendono sempre a riprendere la loro corsa. Insieme alla stessa economia.

Di più: nel lungo periodo, le crisi riescono a fare da stimolo al progresso che verrà dopo. È bene ricordarlo a se stessi e, soprattutto, ai propri clienti.

AVVERTENZA LEGALE: questo è un foglio di informazione aziendale con finalità promozionali che riflette le analisi, effettuate da Banca Mediolanum, sulla base dell’attuale andamento dei mercati finanziari il cui contenuto non rappresenta una forma di consulenza nè un suggerimento per gli investimenti.

NOTA DI REDAZIONE: gli argomenti sono frutto di elaborazione interna.

Messaggio pubblicitario con finalità promozionale.

Le informazioni riportate non devono essere intese come una raccomandazione, diretta o indiretta, o un invito a compiere una particolare operazione. Per verificare le soluzioni più adatte alle tue esigenze e adeguate al tuo profilo di investitore rivolgiti sempre al tuo Family Banker.